Panorama Econômico – Terça-feira, 09 de setembro

O pregão da terminou em queda para o mercado brasileiro. O Ibovespa recuou -0,59%, embora ainda acumule alta de +0,26% no mês. Entre os destaques do dia, Raízen (RAIZ4) liderou as altas com valorização de +5,47% e volume de negociações 2 vezes maior que a média. Já a maior queda ficou com CVC (CVCB3), que recuou -4,50%. No rastreador de movimentos atípicos, além da Raízen, Ambev (ABEV3) e Suzano (SUZB3) também registraram fluxos acima da média, embora tenham encerrado em leve baixa. — Economia e política no Brasil No cenário doméstico, o governo anunciou que o ICMS sobre gasolina e etanol terá aumento de R$ 0,10 por litro a partir de janeiro, medida que pode impactar tanto a inflação quanto o consumo das famílias. O presidente Lula também editou decreto que cria a Janela Única de Investimentos, iniciativa que busca simplificar a burocracia e facilitar a entrada de capital estrangeiro no país. A medida é considerada estratégica diante da necessidade de ampliar investimentos privados para sustentar o crescimento econômico. Enquanto isso, o faturamento do varejo caiu 1,4% em agosto, segundo a Cielo, refletindo desaceleração do consumo. No setor corporativo, o Itaú promoveu demissões ligadas à baixa produtividade no trabalho remoto. O banco conta hoje com cerca de 95 mil funcionários, dos quais 60% em regime híbrido e 40% presenciais, com exigência mínima de oito dias por mês no escritório. A medida reacende o debate sobre os modelos de trabalho no setor financeiro. Outro destaque foi a movimentação do BTG. Segundo o colunista Lauro Jardim, André Esteves estaria negociando participação na Cosan, o que poderia torná-lo cocontrolador ao lado de Rubens Ometto. As tratativas já se refletem no mercado: as ações da companhia acumulam alta de 30% nos últimos dias. No varejo alimentar, o fundo Mubadala avançou no processo de fechamento de capital da Zamp, controladora do Burger King, Subway e Starbucks no Brasil, ao conquistar mais de dois terços das ações em leilão. — Setor agro O agronegócio continua mostrando dinamismo no cenário internacional. Com a colheita de soja nos EUA iniciada sem vendas à China, o Brasil tem ocupado espaço estratégico no fornecimento à potência asiática. Além disso, a Indonésia habilitou 17 frigoríficos brasileiros para exportação de carne bovina, reforçando a presença nacional no mercado asiático. Já a Adecoagro anunciou a compra de 50% da maior produtora de ureia da América do Sul, movimento que fortalece sua atuação na cadeia de insumos agrícolas. — Cenário internacional No exterior, os olhos se voltaram para a China. O país intensificou suas compras de soja, adquirindo 12,28 milhões de toneladas em agosto, o maior volume já registrado para o mês. A estratégia visa reduzir a dependência dos grãos norte-americanos em um contexto de tensões comerciais. Ainda assim, as exportações chinesas desaceleraram ao menor ritmo dos últimos seis meses. Apesar da desaceleração, houve crescimento de 4,4% na comparação anual. O destaque negativo ficou para os EUA, que registraram queda de 33% nas exportações para o mercado chinês, enquanto países do sudeste asiático se beneficiaram, com avanço de 22,5%. No setor corporativo global, a Amazon adquiriu participação de US$ 25 milhões na Rappi, com possibilidade de ampliar sua fatia para até 12% da empresa. Já a SpaceX desembolsou US$ 17 bilhões pelo espectro da EchoStar, reforçando seus planos de expansão da rede móvel. No Brasil, a gestora Giant Steps incorporou a DAO Capital, somando R$ 1,2 bilhão sob gestão

MCall | 08/09/2025: Brasil, EUA, China e os movimentos globais da economia

O pregão da última sexta-feira trouxe ânimo ao mercado brasileiro, com o Ibovespa encerrando em alta de 1,17%, acumulando 0,86% de valorização no mês. A Magazine Luiza liderou os ganhos do dia, com avanço de 7,17%, enquanto Brava Energia registrou a maior queda, de 3,42%. Entre os destaques de negociação, algumas ações chamaram a atenção pelo volume atípico, como STBP3, AZZA3 e BBSE3, indicando movimentações fora do padrão e atraindo os olhares dos investidores. No Brasil, os holofotes se voltaram para grandes projetos e regulações. A construtora portuguesa Engil-Mobil, com capital chinês, assumiu a obra do túnel Santos-Guarujá, um dos marcos do Novo PAC, com investimento de R$ 6,8 bilhões e previsão de ao menos cinco anos de execução. O Banco Central, por sua vez, reforçou as regras para fintechs, limitando transferências a R$ 15 mil em instituições que ainda não têm aprovação definitiva, embora gigantes como Nubank e Mercado Pago não sejam afetadas. No agro, a fusão entre BRF e Marfrig foi aprovada pelo Cade, enquanto a China respondeu por 84% das exportações de soja brasileiras em agosto. Além disso, o governo federal destinou R$ 12 bilhões para renegociação de dívidas rurais e a Petrobras estuda expandir sua presença no mercado de etanol de milho. Nos Estados Unidos, os dados do mercado de trabalho vieram abaixo do esperado, reacendendo discussões sobre a resiliência da economia. No setor corporativo, chamou a atenção a proposta ousada da Tesla de conceder a Elon Musk um bônus de US$ 1 trilhão caso a empresa multiplique seu valor de mercado por oito nos próximos dez anos. Em paralelo, tensões geopolíticas se intensificaram após caças venezuelanos sobrevoarem um navio americano no Caribe, levando os EUA a deslocarem dez caças F-35 para a região. No campo comercial, Washington cogita abrir investigação contra a União Europeia após a multa bilionária de US$ 3,46 bilhões aplicada ao Google. A China também esteve em destaque, tanto pela crescente influência no setor de minério de ferro, após trading estatal assumir vendas de cargas da Vale, quanto pela pressão na cadeia global de alimentos, já que o maior apetite chinês, junto aos EUA, impulsionou os preços da carne bovina a patamares recordes. Além disso, o país segue fortalecendo sua posição como principal destino do agronegócio brasileiro, absorvendo grande parte das exportações de soja. No cenário global, a Opep+ surpreendeu ao aprovar, em uma reunião-relâmpago de apenas 11 minutos, o aumento da produção de petróleo, movimentação que pode influenciar preços internacionais nos próximos meses. O Japão divulgou crescimento acima do esperado no segundo trimestre, impulsionado pelas exportações. Já no setor esportivo, a NFL dobrou de valuation em três anos, atingindo US$ 227 bilhões em 2024, com destaque para o modelo de receitas diversificadas e controle rígido de gastos que sustentam seu crescimento. O ambiente econômico internacional segue marcado por movimentos intensos em diferentes frentes — da geopolítica às commodities, da inovação tecnológica às finanças. O Brasil, com grandes projetos de infraestrutura e avanços no agronegócio, permanece como ator central no fluxo de capitais e na segurança alimentar global. Já os EUA e a China mostram que as tensões comerciais e as disputas por influência continuam a ditar o ritmo da economia mundial.

Panorama Econômico – Sexta-feira, 05 de setembro

O mercado brasileiro encerrou a semana em clima mais positivo. O Ibovespa subiu +0,89%, reduzindo a queda acumulada no mês para -0,30%. A maior valorização do dia foi da YDUQS (YDUQ3), que avançou +6,33%, enquanto a Brava Energia (BRAV3) voltou a liderar as perdas, caindo -1,61%. Entre os destaques por volume, STBP3, CSAN3 e RAIZ4 registraram operações bem acima da média. Brasil: veto ao BRB, superávit comercial e Vale com novo investimento Após o veto do Banco Central à compra do Master pelo Banco de Brasília, o BRB estuda alternativas para reestruturar o negócio, que incluía ativos digitais, operações de câmbio e consignado. O regulador rejeitou a operação diante do risco de sucessão de passivos e da fragilidade no balanço, o que derrubou as ações do banco. No comércio exterior, o superávit da balança comercial em agosto cresceu 36% em relação ao mesmo mês de 2024, apesar da queda de 18,5% nas exportações para os EUA, em função do tarifaço. O resultado foi garantido pelo aumento das vendas para China, Hong Kong, Macau, América do Sul e México, compensando as perdas no mercado americano. Outro destaque veio do setor de mineração: a Vale anunciou um investimento de R$ 67 bilhões para retomar a mina de Capanema, em Ouro Preto (MG), após 22 anos de paralisação. A operação será realizada a seco, sem uso de barragens, e adicionará 15 milhões de toneladas anuais à produção da mineradora, o que representa cerca de 12% do volume atual em Minas Gerais. No setor corporativo, o BTG Pactual, por meio do FII BTLP11, comprou um portfólio premium de logística por cerca de R$ 2 bilhões, reforçando a tendência de consolidação do segmento em meio à demanda por ativos de alta qualidade no mercado imobiliário. Já no varejo pet, o Cade decidiu estender a análise da fusão entre Petz e Cobasi, diante de dúvidas sobre concentração de mercado. Agro: boas notícias para o setor O agronegócio brasileiro recebeu um alívio: a União Europeia reconheceu o Brasil como livre de gripe aviária, o que abre caminho para a retomada das exportações de frango, um dos principais produtos da pauta agro nacional. Enquanto isso, nos EUA, a fabricante de máquinas agrícolas John Deere sente os efeitos das tarifas e da crise no campo, o que fragiliza sua posição no mercado internacional. No Brasil, o governo estuda um pacote de socorro aos agricultores, que deve ser definido nos próximos dias em reunião entre Lula e ministros da área econômica e agrícola. Mundo: mercado de capitais e tecnologia em destaque No cenário internacional, chamou atenção a emissão de dívida da Rede D’Or em dólar, que saiu mais barata do que a da Petrobras. O movimento reforça a percepção de que investidores globais continuam exigindo prêmio elevado para papéis ligados ao governo, ao mesmo tempo em que confiam mais em grandes empresas privadas brasileiras. No setor de tecnologia, o aplicativo chinês Xiaohongshu — conhecido nos EUA como RedNote — atingiu um valuation de US$ 31 bilhões. A plataforma, que mistura e-commerce com rede social, vem ganhando força nos Estados Unidos como alternativa ao TikTok, especialmente em meio ao risco de banimento do app chinês no país.

Panorama Econômico – Quinta-feira, 04 de setembro

O mercado brasileiro encerrou mais um dia em queda. O Ibovespa recuou -0,34%, acumulando no mês baixa de -1,10%. A maior alta foi de Cosan (CSAN3), que disparou +8,00% após notícias de movimentações em seus ativos, enquanto a maior queda ficou com Brava Energia (BRAV3), que recuou -2,97%. Entre os volumes atípicos de negociação, destacaram-se ABEV3 (3x acima da média), CSAN3 e FLRY3, refletindo forte movimentação de investidores. Brasil: BC barra fusão e Tesouro faz captação recorde O grande destaque do dia foi a decisão do Banco Central de rejeitar a compra do Master pelo Banco de Brasília (BRB). A operação, que vinha sendo analisada desde março e previa a venda de 58% do Master, era vista como uma saída para equilibrar o balanço da instituição, mas foi considerada inviável pelo regulador. O veto mostra o rigor do BC em avaliar riscos de concentração e de solidez do sistema. No campo fiscal, o governo anunciou um adiamento por dois meses no pagamento de tributos para empresas do Simples Nacional afetadas pelo tarifaço americano. A medida dá fôlego momentâneo a exportadores de menor porte, que ganharam até novembro e dezembro para recolher impostos que venceriam em setembro e outubro. Outra notícia relevante foi a realização de um leilão extraordinário do Tesouro Nacional, que captou quase R$ 18 bilhões em títulos de longuíssimo prazo. O movimento foi impulsionado pela demanda aquecida por NTN-Bs (títulos atrelados ao IPCA), diante de expectativas inflacionárias e busca por proteção real de investidores institucionais. No setor corporativo, a Raízen busca novo sócio para reforçar sua estrutura de capital, pressionada pelo alto endividamento. A Cosan, sua principal acionista, também enfrenta dificuldades financeiras e não pretende injetar novos recursos. Entre os interessados na fatia estão gigantes japoneses como Mitsui e Mitsubishi, além de grupos nacionais como BTG e Itaúsa. Enquanto isso, no setor automotivo, as vendas de veículos caíram 5,9% em agosto, mesmo após a manutenção do IPI zerado. Já na aviação, o Cade deu 30 dias para Gol e Azul notificarem o acordo de compartilhamento de voos, que pode redesenhar a competição no setor. Agro: pressão internacional O agronegócio brasileiro segue em campo defensivo. Entidades do setor realizam audiências em Washington na tentativa de reverter as tarifas impostas pelos EUA. O movimento busca preservar a competitividade de produtos brasileiros em um mercado crucial. Ao mesmo tempo, projeções da BrasilAgro apontam para uma tendência de queda nos preços da terra, reflexo do ambiente de crédito restrito e da pressão regulatória externa. Mundo: comércio, energia e geopolítica No cenário internacional, a Comissão Europeia avançou para a fase final de aprovação do acordo comercial com o Mercosul, tratado que promete ser o maior já firmado pela UE. A medida tem como objetivo reduzir a dependência da China e compensar perdas provocadas pelas tarifas de Trump. A França, que vinha sendo o principal entrave, recuou após conseguir impor limites às importações agrícolas. No setor financeiro, a BlackRock perdeu a gestão de US$ 17 bilhões de um fundo de pensão da Holanda, em meio a pressões de ONGs locais sobre sua postura climática. A decisão reforça os desafios crescentes enfrentados por grandes gestoras diante do embate entre compromissos ESG e pressões políticas globais. Nos Estados Unidos, Trump elevou o tom contra a União Europeia, afirmando que pode rever acordos em função do processo judicial que envolve tarifas comerciais. Paralelamente, no setor energético, mercados paralelos de petróleo vêm neutralizando as tarifas impostas à Índia, o que demonstra a dificuldade prática de implementar barreiras em commodities globais. Por fim, a guerra na Ucrânia voltou a escalar: a Rússia lançou uma ofensiva com 500 drones e 24 mísseis durante negociações de paz, sinalizando que ainda não há consenso diplomático à vista.

Panorama Econômico – Quarta-feira, 03 de setembro

O mercado financeiro brasileiro encerrou a quarta-feira em queda, com o Ibovespa recuando -0,67%, acumulando no mês baixa de -0,77%. Entre as ações de maior destaque, Cosan (CSAN3) liderou as altas, com valorização de +3,31%, enquanto Auren Energia (AURE3) registrou a maior queda, recuando -3,89%. Chamou atenção também o movimento atípico em papéis como BRFS3, que teve volume 27 vezes acima da média e fechou em queda de -1,99%, além de CXSE3 e TIM3, ambas negociadas com fluxo superior ao habitual. — Economia brasileira e fiscal O PIB do Brasil cresceu 0,4% no segundo trimestre, resultado acima do esperado pelo mercado e sustentado pelo bom desempenho do agronegócio, cujo PIB avançou expressivos 10,1% na comparação anual. A safra de 2025 também surpreendeu, com volume de grãos antecipando projeções que só eram esperadas para 2029. Apesar dos números positivos, o governo enfrenta pressões fiscais. Em Brasília, foi apresentada proposta para elevar a taxação sobre empresas no regime de lucro presumido, medida incluída no pacote de cortes de isenções considerado crucial para o cumprimento da meta fiscal de 2025. Enquanto isso, o setor externo segue relevante: o Brasil captou US$ 1,75 bilhão com emissão de títulos em dólar, em linha com a estratégia de reforço das reservas e financiamento das contas públicas. — Política e regulação O ambiente político também trouxe tensão. O Centrão assinou urgência para votação de um projeto que pode permitir a remoção de diretores do Banco Central. A movimentação acontece em meio à disputa pelo negócio entre BRB e Master, que enfrenta resistência interna no BC, principalmente do diretor Renato Gomes. O impasse pode gerar instabilidade institucional, aumentando a pressão sobre a autonomia da autoridade monetária. No setor corporativo, o Cade aprovou a venda de parte do GPA para o grupo Coelho Diniz, movimentação que reforça a tendência de consolidação no varejo alimentar. — Agro e logística Apesar do crescimento robusto, o agronegócio ainda enfrenta gargalos. O atraso logístico nas exportações de café fez o Brasil deixar de receber R$ 1,1 bilhão. Além disso, a crise de crédito tem afetado a venda e entrega de fertilizantes, fator que pode pressionar a próxima safra. — Cenário internacional No exterior, o destaque ficou para a decisão judicial nos Estados Unidos obrigando o Google a compartilhar dados de buscas online com concorrentes. A medida foi considerada mais branda que a exigência anterior, que previa a venda de unidades de negócio como Chrome e Android, mas ainda representa forte intervenção no setor de tecnologia. Nos mercados emergentes, a Argentina anunciou intervenção no câmbio após mais um tombo do peso, enquanto a Rússia e a China avançam em seus planos de construir um gasoduto pela Mongólia, movimento que ocorre em meio às ofensivas comerciais do governo Trump. Ainda nos EUA, a Casa Branca reforçou a política industrial ao confirmar que a TSMC não poderá enviar suprimentos de chips à China, medida que deve intensificar as tensões tecnológicas entre as duas maiores economias do mundo. No ambiente corporativo global, o fundo Elliott, do investidor Paul Singer, montou posição de US$ 4 bilhões na PepsiCo, pressionando por uma reestruturação da companhia. Já no setor de tecnologia, a Anthropic, dona do chatbot Claude, alcançou avaliação de US$ 183 bilhões após nova rodada de investimentos.

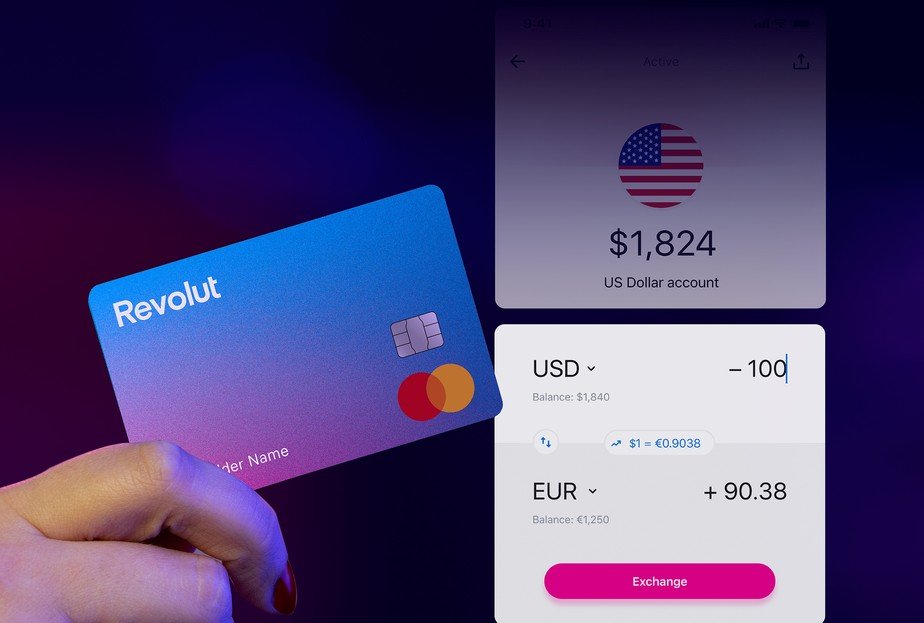

McLaren avaliada em US$ 4,1 bi, Revolut supera Nubank e Apple leva iPhone 17 para a Índia

O Ibovespa encerrou o pregão em leve queda de 0,10%, refletindo a cautela dos investidores no início de setembro. A Raízen se destacou como a maior alta do dia, avançando quase 6%, enquanto a Auren Energia registrou a pior performance, com recuo de mais de 3%. Entre os papéis com volumes atípicos, Fleury, RD Saúde e Caixa Seguridade chamaram a atenção dos analistas. No Brasil, a Agência Nacional do Petróleo confirmou recorde de produção em julho, com média de 3,9 milhões de barris de petróleo por dia, dos quais 60% provenientes da Petrobras. A Shell aparece em segundo lugar, consolidando-se como parceira estratégica da estatal. Em meio às repercussões da operação da Polícia Federal contra o PCC na Faria Lima, a Reag Investimentos negocia troca de controle, após ver seu patrimônio administrado saltar de R$ 25 bilhões em 2020 para R$ 341 bilhões neste ano. Já o governo do Paraná fechou acordo com a BlackRock para estruturar um fundo soberano, destinado a compensar a perda de incentivos fiscais a partir de 2028. No setor de tecnologia, a Nvidia apontou Brasil e México como hubs estratégicos para a expansão de data centers voltados à inteligência artificial. No agro, o governo anunciou que produtores rurais passarão a ter a obrigação legal de prevenir e combater incêndios em lavouras, reforçando o arcabouço de responsabilidade ambiental. Paralelamente, levantamento do RPA indicou que usinas citadas em investigações ligadas ao PCC processam 12,7 milhões de toneladas de cana. No cenário internacional, o Reino Unido confirmou um surto de gripe aviária (H5N1) no sudoeste da Inglaterra, levantando alertas para o setor avícola global. No mundo, o destaque foi a valorização do Revolut, que alcançou US$ 75 bilhões e superou o Nubank, após uma oferta secundária de ações que permitiu a venda de participações por parte dos funcionários. No setor automotivo, a equipe de Fórmula 1 McLaren foi avaliada em US$ 4,1 bilhões em negociação bilionária que movimenta os bastidores da categoria. Já a Apple anunciou que a produção integral do iPhone 17 será realizada na Índia antes do lançamento oficial, reforçando o movimento de diversificação para reduzir a dependência da China e driblar riscos de tarifas impostas pelos EUA.

Hackers atacam HSBC, Mercado Livre estreia em farmácia e Pix terá novas regras

O Ibovespa abriu setembro em alta leve de 0,26%, mantendo o bom humor acumulado no mês passado, quando avançou 6,28%. O destaque positivo foi a Raízen, que subiu mais de 7% após anunciar a venda de duas usinas por R$ 1,3 bilhão. Já a RD Saúde caiu quase 7%, pressionada pela notícia de que o Mercado Livre comprou sua primeira farmácia em São Paulo, marcando entrada oficial no varejo farmacêutico. No Brasil, a semana começou com impacto no sistema financeiro: hackers roubaram cerca de R$ 400 milhões do HSBC via ataque à fornecedora de tecnologia Sinqia. Fontes afirmam que parte relevante do valor já foi recuperada, mas o episódio acende alerta após outro ataque milionário em julho. Para conter fraudes, o Banco Central anunciou novas regras para o Pix, que passará a rastrear todo o caminho do dinheiro desviado, e não apenas a conta inicial do golpista. Na política fiscal, a Previdência Social segue como maior gasto da União em 2026, superando R$ 1,1 trilhão — quase cinco vezes o orçamento previsto para a Educação. E, em meio ao tarifaço, Brasil e China inauguraram o Porto de Santana (AP), que deve reduzir custos logísticos bilionários na exportação. No agro, a Marfrig desistiu de vender unidades no Uruguai à Minerva, que contestou a decisão, enquanto Amaggi e Inpasa anunciaram joint-venture para produção de etanol de milho em Mato Grosso. O movimento reforça a expansão do biocombustível no país, com planos ambiciosos para os próximos anos. No cenário internacional, a Argentina limitou a compra de dólares pelos bancos para tentar segurar o peso, enquanto nos EUA a Justiça considerou ilegais parte das tarifas de Trump — decisão rejeitada pelo próprio presidente. Ainda nos EUA, mudanças em aeroportos vão eliminar a obrigação de tirar sapatos e laptops na inspeção, após mais de 20 anos. Já a China se prepara para inaugurar o maior parque solar do mundo, com área equivalente à cidade de Chicago, consolidando sua liderança na transição energética.

PCC na Faria Lima, Receita aperta fintechs e Tesla tropeça na Europa

O Ibovespa fechou a sexta-feira em alta de 1,32%, consolidando ganhos de 6% no mês. O destaque ficou por conta da Magazine Luiza, que disparou mais de 9% após forte volume negociado. No radar corporativo, ações ligadas ao setor de combustíveis — como Ultrapar, Vibra e Raízen — também subiram com a operação da Polícia Federal que desarticulou esquemas de abastecimento clandestino. No noticiário doméstico, o dia foi dominado pela ofensiva contra o crime organizado na Faria Lima. Segundo o Ministério Público, a estrutura financeira do PCC controlava mais de 40 fundos de investimento, com R$ 30 bilhões em ativos. A investigação revelou patrimônio que ia de usina a terminal portuário, além de mansão em Trancoso. No campo regulatório, a Receita apertou o cerco e passou a exigir que fintechs cumpram as mesmas regras de transparência aplicadas a grandes bancos. Já no plano político, Lula autorizou a abertura de processo de retaliação contra os EUA, usando a Lei de Reciprocidade Econômica após o tarifaço. No agro, o Brasil expandiu exportações de carne bovina para o México, aproveitando espaço aberto pelas tarifas impostas por Trump. Já nos EUA, agricultores sofrem com a escalada dos preços de fertilizantes, um contraste com a vantagem competitiva brasileira em insumos. A JBS, no entanto, entrou em rota de colisão com o Ministério Público e foi multada por compra de gado irregular na Amazônia. Lá fora, a Tesla continua enfrentando problemas na Europa: as vendas caíram 40% no ano, pressionadas pela concorrência da chinesa BYD. Na macroeconomia, o PIB americano foi revisado para cima, marcando alta de 3,3% no segundo trimestre, sinal de resiliência apesar das tensões comerciais. Em paralelo, União Europeia e Estados Unidos discutem medidas para reduzir tarifas e avançar em um acordo bilateral. Entre boas notícias, Brasil e México assinaram parceria para biocombustíveis, reforçando o papel regional da transição energética.

Quarta-feira, 27 de agosto | Brasileiros gastam mais no exterior, Mercedes se desfaz da Nissan e Puma pode mudar de dono

O Ibovespa encerrou em leve queda de 0,18%, mas segue positivo no mês (+3,53%). O destaque corporativo veio da Natura, que movimentou quase 11 vezes mais que a média, ainda que com variação discreta de preço. Já no front macro, o IPCA-15 trouxe deflação de 0,14% em agosto, a primeira desde julho de 2023. Apesar do alívio aparente, a leitura foi considerada “pior que o esperado”, puxando os juros futuros para cima — um lembrete de que, no mercado, o que pesa é a expectativa. Outro dado que chamou atenção foi o gasto recorde de brasileiros no exterior, o maior em 11 anos, beneficiado pela desvalorização do dólar, ainda que o IOF mais alto tenha encarecido as compras fora. No setor bancário, o Master pode ser fatiado em até seis partes caso o BC dê aval à reestruturação, enquanto a B3 anunciou a aquisição de 62% da fintech Shipay por R$ 37 milhões. No agro, o Banco do Brasil anunciou R$ 1,2 milhão em crédito para produtores de cacau na Bahia, num movimento pontual mas simbólico diante da necessidade de financiamento rural. No comércio internacional, Pequim sinalizou abertura para aumentar a compra de soja americana, movimento que pode reposicionar parte do fluxo global em meio às tensões tarifárias. No Brasil, a Justiça suspendeu decisão do Cade contra a moratória da soja, medida que já vinha gerando apreensão entre produtores e exportadores. No cenário global, a Mercedes-Benz concluiu a venda de sua participação na Nissan por US$ 325 milhões, e rumores apontam que a família Pinault pode se desfazer da Puma após as ações da marca despencarem 50%. O fundo soberano da Noruega, o maior do mundo com US$ 2 trilhões sob gestão, zerou posições na Caterpillar e em empresas israelenses citando risco de violação de direitos humanos. Do lado político, Donald Trump segue imprimindo volatilidade: além de ameaçar tarifas extras a países que “perseguem” big techs americanas, cogitou uma “guerra econômica” contra a Rússia. O clima de incerteza também atinge o comércio global: 25 países já suspenderam serviços postais para os EUA por causa das tarifas impostas por Washington.

Nubank mira Digimais, Dr Pepper compra Café Pilão e Trump sacode o Fed

O mercado brasileiro viveu um dia de relativa estabilidade, com o Ibovespa encerrando em leve alta de 0,08%. O destaque ficou para o GPA, que disparou quase 10%, impulsionado pelo aumento da fatia da família Coelho Diniz e pela pressão por mudanças no conselho. Do lado macro, o vice-presidente Geraldo Alckmin anunciou R$ 12 bilhões em crédito para a modernização da indústria, com foco em máquinas e equipamentos, em uma tentativa de reverter os efeitos do tarifaço sobre a competitividade. No setor financeiro, o Digimais, antigo Banco Renner de Edir Macedo, entrou em negociações para venda de controle, com o Nubank entre os interessados — movimento que reforça a consolidação no setor. Já a Petrobras sinalizou aumento da produção de petróleo mesmo diante do excesso de oferta global, enquanto no radar orçamentário o governo avalia R$ 5 bilhões para um novo vale-gás em 2026. No agro, o impacto das tarifas segue alterando os fluxos de comércio. O governo decidiu ampliar as compras públicas de produtos regionais como açaí, pescados e castanhas, mas deixou carne e café de fora das medidas de estímulo. Já a importação de fertilizantes pelo Brasil bateu recorde em julho, com alta acumulada de 8,8% no ano, reflexo da necessidade de manter a produção agrícola competitiva diante do encarecimento de insumos e da instabilidade logística global. No cenário internacional, a Dr Pepper anunciou a compra da JDE Peet’s — dona do Café Pilão — por US$ 18 bilhões, criando a maior empresa de café do mundo e acirrando a disputa global no setor. Nos EUA, Donald Trump voltou a surpreender ao demitir a diretora do Federal Reserve, Lisa Cook, em um gesto sem precedentes que aumentou a incerteza sobre a independência do banco central. Além disso, o ex-presidente ameaçou impor tarifas de 200% sobre a China caso o país não garanta fornecimento de ímãs, escalando as tensões comerciais. Na Europa, a presidente do BCE afirmou que as tarifas terão impacto limitado sobre o PIB, mas no entorno regional, a crise política na Argentina, após escândalo envolvendo Karina Milei, trouxe nova pressão sobre juros e câmbio.